Rémora fiscal

A muy poca gente le gusta pagar impuestos, pero aún más molesto es pagar más de lo que se debería por una subida de impuestos que se produce de una forma imperceptible para el ciudadano de a pie. Esto es lo que se conoce como rémora fiscal o progresión fría, un tema de carácter social y político que se debate una y otra vez en ciertos países europeos, pero muy poco en España. Debido a que este tema afecta a todos los contribuyentes, te explicamos qué hay detrás de la progresión fría.

¿Qué es la progresión fría o rémora fiscal?

El término “progresión fría” describe la situación que se da cuando los precios suben debido a la inflación, pero los tipos impositivos del Impuesto sobre la renta de las personas físicas (IRPF) no se reducen. Esto significa que, aunque el poder adquisitivo está disminuyendo, la presión fiscal sigue siendo la misma. Todo ciudadano con actividad económica en España y en cualquier otro país tiene que pagar impuestos sobre sus ingresos. La Constitución española lo exige sobre la base del principio de progresividad recogido en el artículo 3.1: “Todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario justo inspirado en los principios de igualdad y progresividad que, en ningún caso, tendrá alcance confiscatorio”. Es decir, el aumento de los ingresos permite a las personas contribuir en mayor medida a la financiación de los servicios públicos. Por lo tanto, nuestro sistema fiscal se basa en un tipo impositivo progresivo del impuesto sobre la renta. Esto significa que alguien que gane más, paga una tasa de impuestos promedio más alta que alguien que gane menos. Esto también se conoce como progresión normal.

Solo en los sistemas fiscales con impuestos progresivos sobre la renta (como en España o Alemania) puede tener lugar una progresión fría o rémora fiscal. En los sistemas en los que todos los contribuyentes pagan el mismo tipo impositivo, esto no puede suceder, porque un ingreso más alto no genera un tipo impositivo más alto.

La distinción entre ingresos nominales e ingresos reales es importante para la comprensión de la progresión fría. Hablamos de ingreso nominal para hacer referencia a la cantidad neta de dinero que llega a tu cuenta. El término ingreso real, por otra parte, tiene en cuenta el poder adquisitivo de esta renta, es decir, refleja la cantidad de bienes o servicios que una persona puede adquirir con su renta. La pregunta que debes hacerte es cuánto puedes comprar con el dinero que ganas. El índice de precios al consumidor (IPC) se utiliza para calcular el poder adquisitivo: este mide la evolución de los precios medios de los principales bienes y servicios y constituye la base para calcular la tasa de inflación.

Debemos también hacer una distinción entre la progresión fría en sentido estricto y la progresión fría en sentido amplio.

Progresión fría en sentido estricto

La progresión fría en sentido estricto se produce cuando los ingresos reales caen y el Estado no reacciona reduciendo la carga tributaria. Los ingresos reales pueden disminuir incluso si los ingresos nominales aumentan. ¿Cómo puede ser esto? Si el aumento de los ingresos nominales es inferior a la tasa de inflación, puedes comprar menos con tu dinero que en épocas anteriores, cuando la inflación no había progresado con tanta fuerza. En pocas palabras, tu dinero vale menos. Tus ingresos reales disminuyen a pesar de que tus ingresos nominales están aumentando y, debido a que tus ingresos nominales son más altos, se te aplica un tipo impositivo del IRPF más alto, de modo que pagarás más impuestos a pesar de que el poder adquisitivo de tu dinero está disminuyendo.

Si tus ingresos adicionales en un año corresponden exactamente a la tasa de inflación, entonces tus ingresos nominales y tus ingresos reales son idénticos. Sin embargo, tu carga tributaria aumentará ya que se te aplicará otro tipo impositivo del IRPF.

A pesar de la progresión fría, si tus ingresos aumentan y, en consecuencia, también el tipo impositivo del IRPF, nunca se dará el caso de que tu ingreso neto nominal sea más bajo después de la deducción de impuestos. Sin embargo, la carga fiscal sobre tus ingresos reales puede aumentar. Esto sucede cuando la tasa de inflación es más alta que el crecimiento de tus ingresos.

Progresión fría en sentido amplio

La progresión fría o rémora fiscal en sentido más amplio es lo que se conoce como una subida secreta de impuestos. En ella no se tiene en cuenta el aumento de los precios y solo se considera el aumento de los ingresos de los contribuyentes. Si los ingresos aumentan, la carga fiscal de los ciudadanos también lo hace y, en consecuencia, los ingresos fiscales del estado se incrementan. La razón de ello es el tipo impositivo progresivo ya mencionado que, en España, grava más a los trabajadores con mayores ingresos. El Estado solo puede evitar este tipo de rémora fiscal reduciendo la carga fiscal en respuesta a los aumentos de la renta (por ejemplo, aumentando el subsidio básico). Los expertos discuten a menudo si el Estado debe evitar la progresión fría y de qué manera.

Progresión normal y progresión fría

Además de la progresión fría, también existe la llamada progresión normal. En realidad, se trata, como se ha explicado, de un tipo impositivo progresivo sobre el impuesto sobre la renta. El hecho de que los dos se presenten a menudo como términos contrapuestos se debe a los diferentes efectos que se deducen de cada uno de ellos. La progresión normal está diseñada de tal manera que las personas con mayores ingresos soporten una mayor carga tributaria, entre otras cosas, para evitar diferencias sociales extremas.

La progresión fría o rémora fiscal, en cambio, afecta en particular a las personas con ingresos bajos y pocos medios. Este grupo de personas se ve más afectado por un aumento de los ingresos que no lleva aparejado una disminución de los impuestos sobre la renta. Si se observa el desarrollo de la progresión fría a lo largo de un período de tiempo más largo, resulta evidente que la carga tributaria de los asalariados con ingresos bajos se alinea cada vez más con la de los asalariados de ingresos más altos. Esto contradice de nuevo el pensamiento real de una progresión normal.

Cálculo de la rémora fiscal con un ejemplo

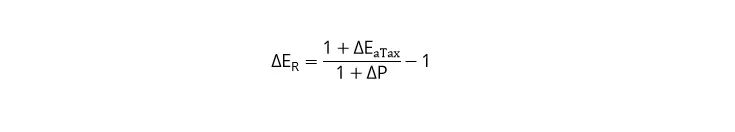

Los efectos de la progresión fría se pueden calcular mediante una fórmula basada en valores de cambio, es decir, no en la renta absoluta, sino en un cambio en la renta.

ΔER = cambio relativo en la renta real

ΔEaTax = cambio relativo en los ingresos después de deducir los impuestos

ΔP = cambio de precio relativo

Dado que se trata de cambios a lo largo del tiempo, deben evaluarse dos momentos diferentes en el tiempo.

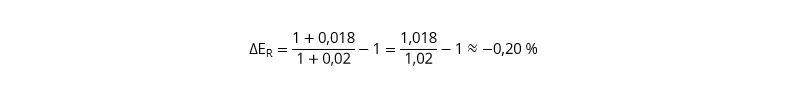

Ejemplo: Supongamos que una empresaria consigue unos ingresos anuales de 60 000 euros en su primer año. En el segundo año, aumenta sus precios en un 2 % para compensar el aumento general de precios del 2 %, que también le afecta a ella, obteniendo así unos ingresos de 61 200 €, compensando la inflación, si bien esta cantidad es antes de impuestos.

Debido al aumento de la renta, ahora está sujeta a una tasa de impuesto sobre la renta más alta (que en nuestro ejemplo pasaría a ser el 28,15 % en lugar de 28,01 %). Al final, la empresaria tiene un aumento que corresponde a un 1,8 % después de impuestos, un aumento que pasa de 43 195 € a 43 972 €. Si se tiene en cuenta el aumento de precios, el resultado es incluso peor:

Los ingresos reales son aproximadamente un 0,2 % más bajos que los del año anterior. Si la empresaria no hubiera aumentado sus ingresos, tendría que contar con una caída de los ingresos reales en alrededor un 2 %. Si se consideran varios años, la progresión fría en sentido estricto, con un aumento anual de los precios del 2 %, se desarrolla de la siguiente manera, siempre que el salario aumente a medida que suben los precios:

| Año | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|

| Ingresos anuales (antes de impuestos) | 57.624 € | 58.800 € | 60.000 € | 61.200 € | 62.424 € |

| Carga media del impuesto sobre la renta | 27,70 % | 27,95 % | 28,01 % | 28,15 % | 28,19 % |

| Impuesto sobre la renta | 15.963 € | 16.434 € | 16.805 € | 17.228 € | 17.596 € |

| Ingresos anuales (después de impuestos) | 41.661 € | 42.366 € | 43.195 € | 43.972 € | 44.828 € |

| Variación de los ingresos anuales (después de impuestos) | +1,69 % | +1,96 % | +1,80 % | +1,95 % | |

| Variación del precio | +2 % | +2 % | +2 % | +2 % | +2 % |

| Variación de la renta real | -0,31 % | -0,04 % | -0,20 % | -0,05 % |

Una estimación de las retenciones del IRPF se puede llevar a cabo gracias a la calculadora de retenciones de la Agencia Tributaria.

El aumento anual de la carga media sobre la empresaria demuestra la gravedad de su incidencia en la progresión del frío en un sentido más amplio. De acuerdo con el principio de eficiencia, el aumento de la renta también significa que está sujeta a una carga fiscal mucho mayor.

Efectos de la progresión en frío

La rémora fiscal tiene una influencia significativa en los ingresos fiscales y, mientras el Estado no regule el sistema tributario, los ciudadanos podrían estar pagando más impuestos de los justos. Después de todo, los aumentos de ingresos que se produzcan para compensar las pérdidas derivadas de la inflación se acabarán gravando con mayor rigor.

El término “impuesto oculto” se deriva del hecho de que el Estado no necesita modificar ninguna legislación para hacerlo y los críticos señalan que esta forma de aumento de impuestos, que, por otra parte, puede atraer grandes cantidades de dinero a las arcas del Estado en pocos años, está fuera del control de cualquier parlamento.

Cada vez son más las personas que discuten sobre cómo y qué medidas deben adoptarse contra la rémora fiscal. De hecho, algunos Estados, como Alemania, ya están intentando aplicar medidas para contener este efecto, pero todavía no existe un procedimiento sistemático para combatirlo. Para evitarlo, se podría establecer un mecanismo de ajuste que vinculara el aumento de la tasa del impuesto sobre la renta con el aumento de los precios. De este modo, el nivel del impuesto se ajustaría automáticamente a la inflación.

Otra solución, al menos en el plano teórico, podría ser eliminar el impuesto progresivo y basarlo en un tipo único. De esta manera, no puede haber una progresión fría, porque no hay un tipo impositivo más alto con el que chocar: cada uno debería renunciar al mismo porcentaje de sus ingresos, independientemente de los ingresos en sí mismos. Sin embargo, este método se considera antisocial y, por lo tanto, apenas se tiene en cuenta.

Favor de tener en cuenta el aviso legal relativo a este artículo.